Contre l’oppression fiscale, la pression des contribuables !

Jamais notre slogan n’aura été plus vrai et plus juste. Quelque soit la couleur politique du gouvernement le matraquage fiscal ne se justifie en aucun cas, surtout lorsqu’il ne débouche sur rien d’autre que l’appauvrissement des contribuables.

En 2012, François Hollande, président de la République, a fait lever presque 13 milliards d’euros d’impôts en plus. Dans le détail, comme le souligne le Figaro du 28 mars, nous avons :

- la contribution exceptionnelle de l’ISF qui a permis d’engranger 2,3 milliards d’euros ;

- l’épargne n’a pas été épargnée puisque l’Etat a prélevé dessus 1,9 milliard d’euros au nom du social ;

- une TVA à taux intermédiaire a été créée : 7% qui ont rapporté 1,9 milliard d’euros ;

- le gel du barème de l’impôt sur le revenu, de l’ISF et des droits de succession qui rapportent 1,8 milliard d’euros ;

- les niches fiscales : leur réduction a rapporté 1,6 milliard d’euros ;

- la fin de l’exonération des charges sociales sur les heures supplémentaires rapporte 1 milliard d’euros.

Ce sont donc 12,9 milliards d’euros qui ont été amassés sur toutes les couches de la population, sur le travail, sur l’épargne, sur la consommation, tout a été prétexte à payer encore plus. Résultat : rien.

Un bond en arrière de 30 ans

Ce rien est accompagné par un appauvrissement des contribuables français. En effet, jamais le pouvoir d’achat des ménages français n’a été aussi bas.

Les chiffres officiels de l’Insee sont implacables : nous avons fait un bond en arrière de 30 ans, puisque nous rejoignons le niveau négatif de 1984.

A l’époque les ménages avaient subi une plongée et un recul du pouvoir d’achat de -1,1%. Depuis, il avait toujours progressé, plus ou moins modestement, mais il était toujours resté dans le positif. Trente ans plus tard, il retombe dans le négatif puisqu’il chute à -0,2% alors qu’il était de +0,5% en 2011.

L’Insee précise que « la forte hausse des impôts (+10% en 2012 après +6,6% en 2011) est le facteur principal de cette baisse. »

François Hollande et Jean-Marc Ayrault ne peuvent pas se défausser sur Nicolas Sarkozy et François Fillon : toujours selon l’Insee, ce sont les hausses d’impôts et de cotisations sociales du quatrième trimestre 2012 qui ont lourdement pesées sur le pouvoir d’achat des contribuables.

2013 s’annonce sous des auspices plus mauvais encore.

L’oppression fiscale s’accentuera car, ne l’oublions pas, le gouvernement veut trouver 10 milliards d’euros d’économie, augmenter les impôts des contribuables de 10 milliards d’euros et augmenter aussi les impôts sur les entreprises pour lever 10 autres milliards d’euros : ce sont donc 30 milliards d’euros que cherche François Hollande.

Sans compter que le gouvernement a besoin de 6 milliards d’euros supplémentaires pour égaliser ses recettes par rapport à 2012, comme l’avait annoncé Jérôme Cahuzac…

Le problème est que personne ne comprend à quoi tout cet argent va servir.

François Hollande n’a pas de politique nationale claire. Où va-t-il ? Que fait-il ? Que veut-il ? Personne ne sait. Le sait-il lui-même d’ailleurs ?

Souvenez-vous, lorsque Jean-Marc Ayrault, à la tribune de l’Assemblée nationale le 20 mars 2013, répondant à la motion de censure déposée par l’UMP contre son gouvernement, avait dit d’entrée de jeu : « Je sais où je vais. »

Il y a eu un instant court et rare de silence dans l’hémicycle, comme une surprise, un étonnement, une stupéfaction. Personne n’y a cru, pas même les députés socialistes semble-t-il. Non, le Premier Ministre ne peut savoir où il va, car le Président de la République n’a toujours pas donné de direction claire.

Quand un incompétent augmente les impôts

Alors le doute s’est installé. Puis après le doute est venue l’accusation : François Hollande est incompétent. Un sondage CSA pour RTL paru le 28 mars affiche cette donnée crue : 59% des français considèrent le Président de la République incompétent. Et les adjectifs négatifs s’accumulent sur le chef de l’Etat : 64% pense qu’il n’a pas l’esprit de décision, 69% pense qu’il n’est pas dynamique, 70% qu’il n’est pas rassembleur.

Au final, 59% des français considèrent que François Hollande n’a pas de projet pour la France. Or, pour faire passer une hausse des impôts auprès des contribuables, il fait leur expliquer pourquoi ils devront donner plus d’argent à l’Etat : avec une explication claire, la pilule pourrait mieux passer. Mais ça, il semble que le Président ne l’ait pas compris. Il n’y a pourtant rien de pire qu’une oppression fiscale aveugle, dont on ne sait pas à quoi elle sert.

Le Moyen-Age avait ses serfs, la 5e République à ses contribuables

Le sentiment d’injustice sociale s’accroît de jour en jour.

Partout, que ce soit en ville ou en campagne, dans les salons feutrés du Joker Club ou au comptoir d’un bar-tabac d’un petit village de campagne, plus personne ne veut payer la facture, plus personne ne comprend ce que signifie ce matraquage.

Pierre Moscovici, ministre de l’économie et des finances, a-t-il entendu, dans son bureau de Bercy, le murmure grandissant des contribuables en colère ?

« Je pense qu’on atteint des taux d’imposition dans notre pays que beaucoup de gens jugent excessifs, des taux de prélèvement obligatoire qui ne peuvent pas être dépassés », déclare-t-il.

En effet, l’impôt est excessif. Il transforme les contribuables en esclaves dont le travail ne sert qu’à payer des hausses d’impôt et ne laisse plus qu’une portion congrue pour essayer de vivre.

Ce servage moderne n’est plus tolérable. La pression des contribuables doit, plus que jamais, être exercée sur le gouvernement qui est en train d’abimer la République. C’est une question de liberté.

Philippe Lebon

Consentement à l'impôt

Le principe du consentement à l'impôt, qui à l'origine s'oppose à l'absolutisme du souverain en matière fiscale, est devenu une fiction juridique semblable à celle du "contrat social". En France, il est affirmé dès le 17 juin 1789, et sera ensuite repris dans l’article 14 de la Déclaration des Droits de l'Homme et du citoyen du 26 août 1789. Il exige que les impôts soient consentis par les citoyens ou par leurs représentants. L'article 14, qui apparaît comme libéral dans son essence, fut ensuite largement amendé par des articles plus autoritaristes : ainsi l’article 101 de la constitution de 1793 rappelle que "nul citoyen n’est dispensé de l’honorable obligation de contribuer aux charges publiques".

Alexis de Tocqueville caractérise l'ancien régime par l'absence du consentement à l'impôt, mais sa réflexion vaut aussi pour la période qui suivit et jusqu'à nos jours où l'impôt est bien plus élevé que sous l'ancien régime :

- J'ose affirmer que, du jour où la nation, fatiguée des longs désordres qui avaient accompagné la captivité du roi Jean et la démence de Charles VI, permit aux rois d'établir un impôt général sans son concours, et où la noblesse eut la lâcheté de laisser taxer le tiers état pourvu qu'on l'exceptât elle-même ; de ce jour-là fut semé le germe de presque tous les vices et de presque tous les abus qui ont travaillé l'ancien régime pendant le reste de sa vie et ont fini par causer violemment sa mort ; et j'admire la singulière sagacité de Commines quand il dit : « Charles VII, qui gagna ce point d'imposer la taille à son plaisir, sans le consentement des états, chargea fort son âme et celle de ses successeurs, et fit à son royaume une plaie qui longtemps saignera. » (...) Il faut étudier dans ses détails l'histoire administrative et financière de l'ancien régime pour comprendre à quelles pratiques violentes ou déshonnêtes le besoin d'argent peut réduire un gouvernement doux, mais sans publicité et sans contrôle, une fois que le temps a consacré son pouvoir et l'a délivré de la peur des révolutions, cette dernière sauvegarde des peuples. (L’ancien régime et la Révolution, 1856)

En pratique, le citoyen n'a aucun moyen de montrer qu'il ne consent pas à l'impôt. Ne pas quitter le pays ne signifie pas un consentement tacite à l'impôt. Le consentement tacite à une décision existe lorsque la possibilité d'objecter existe. Voir quitter le pays. De plus, la démocratie représentative permet impunément à une majorité d'opprimer fiscalement une minorité : il suffit que les impôts soient approuvés par le parlement. La fiction juridique du "consentement à l'impôt" est rappelée chaque année en France par le vote de l’article 1er de la loi de finances, voté par des "représentants" juges et parties qui tirent leur revenu précisément de l'impôt (et votent eux-mêmes les montants de leurs indemnités). Dans d'autres pays, comme les États-Unis, il suffit qu'un amendement soit ajouté à la Constitution par les "représentants" pour permettre à l'État de lever un nouvel impôt (voir par exemple Sixteenth Amendment to the United States Constitution).

Le principe du "consentement à l'impôt" montre ainsi ce qu'il est réellement : le masque hypocrite d'une oppression qui se veut rassurante, une tentativeidéologique d'abuser le citoyen, contribuable forcé, qui, victime du syndrome de Stockholm, "consent" à l'oppression fiscale issue de la loi du plus fort, celle des hommes de l'État, des politiciens et de leur clientèle électorale :

- Les apologistes de l’État soutiennent que l'impôt serait en fait volontaire. Il suffit, pour réfuter cette thèse, de se demander ce qui arriverait si les hommes de l’État renonçaient à l'imposition et se contentaient de demander des contributions volontaires. Y a-t-il quelqu'un qui pense vraiment que le trésor public verrait toujours affluer des fonds comparables aux phénoménales recettes de l’État actuel ? (Murray Rothbard)

- Ce qui existe partout sur la planète et qui permet à l’État de persister, c’est l’accord de la victime. Chaque victime de l’étatisme a internalisé le système de l’État à un degré ou un autre. La proclamation annuelle du fisc fédéral américain que l’impôt sur le revenu dépend de “l’obéissance volontaire” est vraie, ironiquement. Si les contribuables coupaient le cordon ombilical, l’État-vampire périrait inévitablement, la bête perdrait ses griffes. Si tout le monde abandonnait la “monnaie légale” pour l’or ou d’autres biens comme paiement dans les contrats et transactions, il semble douteux que la taxation puisse encore maintenir en place l’État. (Samuel Edward Konkin III)

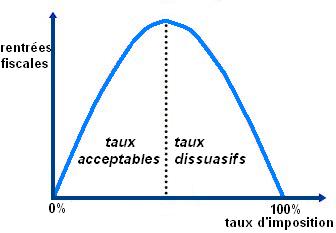

Courbe de Laffer

La courbe de Laffer (du nom de l'économiste libéral américain Arthur Laffer) montre qu'au-delà d'un certain seuil, plus la pression fiscale augmente, plus les recettes fiscales diminuent, en raison de l'effet désincitatif sur l'offre de travail ; les mêmes recettes fiscales auraient été plus élevées avec des taux d'imposition plus bas (trop d'impôt tue l'impôt).

Cette règle était en fait connue depuis longtemps. Jean-Baptiste Say disait déjà qu'un « impôt exagéré détruit la base sur laquelle il porte », et l'Ancien Régime français affirmait :

- L'expérience, cette leçon souvent tardive, a démontré une vérité dont il n'est pas permis de douter : c'est que les impôts ont des bornes au delà desquelles ils se nuisent réciproquement ; c'est que, ces bornes passées, ils ne sont plus qu'une charge pour les peuples et une ressource faible, quelquefois même illusoire pour l’État. (arrêté du parlement, 1782)

La courbe de Laffer montre qu'il n'est pas fiscalement rentable de dépasser un certain taux de prélèvement (situé selon les études entre 50 et 80% du PIB). Même si cette courbe n'est pas définie précisément (en dehors des deux points qui coupent l'axe des abscisses), des applications positives de l'effet de la diminution de la pression fiscale ont été mises en évidence à de nombreuses occasions :

- l'économiste Florin Aftalion cite l'exemple américain de 2004-2005 : l'année où les mesures de réduction d'impôt sont entrées en vigueur, les recettes fiscales du gouvernement ont augmenté de 8% et 9%. La hausse s'est poursuivie en 2006, avec +10% au premier semestre alors que la croissance de l'économie a été de 3,9% par an[4].

- au Royaume-Uni, la tranche marginale de l'impôt sur le revenu passa sous Margaret Thatcher de 83% à 60% puis 40%, ce qui entraîna simultanément une hausse des recettes fiscales d'1,2 milliard £ en 1985-1986[5].

- le ministre néo-zélandais Maurice McTigue rapporte également une application de la courbe de Laffer dans les années 1980 : « Ainsi, nous avons réduit de moitié le taux de l'impôt sur le revenu et supprimé un certain nombre de taxes annexes. Paradoxalement, les recettes de l'État ont augmenté de 20 %. Oui ! Ronald Reagan avait raison : réduire les taux de l'impôt a effectivement pour conséquence l'augmentation des recettes fiscales. »[6]

- en avril 2006, le Trésor américain a annoncé que les recettes fiscales avaient atteint leur second point le plus haut de l'histoire à la suite des baisses d'impôts de 2003. Pour les défenseurs de Laffer, c'est une nouvelle illustration de son efficacité.

- en 2010, le Royaume-Uni augmenta le taux marginal à 50%. Loin de rapporter ce qui a été prévu, cette mesure rapporta au mieux 45% du montant attendu et aurait même pu réduire les recettes fiscales selon le Trésor[7].

L'impôt, c'est le vol (position libertarienne)

Impôt et libéralisme

L’impôt n’est pas conforme au principe du libéralisme car il constitue une atteinte à la propriété privée et à la liberté individuelle (comme son nom l'indique, l'impôt est « imposé »[1]). Le prélèvement de l'impôt est fondé par la coercition. La propriété privée concerne à la fois ce qu’un individu possède à un instant donné, et les revenus qu’il retire de son travail ou des biens qu’il possède. Ainsi, l’impôt sur le revenu est une atteinte à la propriété de l’individu sur le fruit de son travail ; l’impôt sur les dividendes est une atteinte à la propriété sur les revenus de ce qu’il possède ; l’impôt sur la fortune est une atteinte à la propriété des biens eux-mêmes :

« L'impôt est contraire au principe de base [du libertarisme] parce qu'il implique une agression contre les citoyens non agressifs qui refusent de le payer. Que le gouvernement offre des biens et services en échange de l'argent des impôts n'y change absolument rien. Le point important est que le soi-disant "échange" (impôt contre services publics) est coercitif : l'individu n'est pas libre de le refuser. Qu'une majorité de citoyens soient d'accord pour la coercition fiscale n'y change rien non plus. L'initiation de l'agression, même supportée par la majorité des gens, est illégitime. »

— Walter Block, Defending the Undefendable

Alors que beaucoup de personnes estiment que les impôts sont justifiés, soit parce qu'ils réaliseraient une redistribution plus « juste » des revenus (mais on se demande au nom de quel principe d'égalité, puisque le taux de prélèvement est toujours fixé arbitrairement), soit parce qu'ils seraient la contrepartie de services rendus par l'État (éducation, sécurité, voirie, etc.) selon la théorie des biens publics, les libertariens estiment qu'il s'agit d'une extorsion. L'individu ne paye pas en fait des services à un juste prix, il est transformé en payeur aveugle au nom d'un principe collectiviste : fiscalement, il n'y a pas d'affectation des ressources aux dépenses (le butin volé est partagé arbitrairement), et toutes les cours de justice précisent bien que l’impôt est dû « sans contrepartie ». Il n'y a plus pour le citoyen que le choix entre être un esclave (auquel on vole le fruit de son travail) ou un receleur (s'il est bénéficiaire net de l'argent volé).

En résumé, l'impôt est toujours immoral pour les raisons suivantes :

- absence de consentement : il faudrait que celui qui paie l’impôt y consente librement, et ait la possibilité de refuser ;

- absence d'affectation : l'impôt devrait être affecté à des dépenses approuvées par celui qui le paie, qui pourrait de plus en vérifier l'affectation (alors qu'en pratique le contribuable ne peut contester le montant de ses impôts en invoquant son désaccord avec l’affectation de tout ou partie des deniers publics)

- absence d'efficacité : il faudrait que les biens ou les services fournis par l'impôt ne puissent être fournis à de meilleures conditions par le secteur privé, ce que les monopoles publics empêchent ;

- absence de rétribution : l'impôt devrait être considéré comme un prêt volontaire fait par le contribuable à l'État, il conviendrait donc de le rétribuer par un intérêt conforme aux lois du marché.

Les discussions entre économistes quant à savoir si tel type d'impôt, direct ou indirect, proportionnel ou progressif, serait plus juste que tel autre type d'impôt, sont donc totalement absurdes.